베트남은 9,800만 인구의 70%가 생산가능인구(15~64세)에 달할 만큼 풍부한 인적 자원을 기반으로 전 세계 제조업의 생산기지 역할을 하고 있습니다. 코로나19 팬데믹도 성공적으로 방어해 2020년 1.8%의 경제성장을 보였고 2021년에는 6.8%로 아시아 주요국가 중에서 가장 높은 성장세를 이어갈 것으로 전망됩니다.

| 국가명 | 2019년 | 2020년 | 2021년 |

|---|---|---|---|

| 싱가포르 | 0.7% | -6.2% | 4.5% |

| 태국 | 2.4% | -8.0% | 4.5% |

| 말레이시아 | 4.3% | -5.0% | 6.5% |

| 인도네시아 | 5.0% | -1.0% | 5.3% |

| 필리핀 | 6.0% | -7.3% | 6.5% |

| 베트남 | 7.0% | 1.8% | 6.8% |

| 미얀마 | 6.8% | 1.8% | 6.0% |

| 라오스 | 5.0% | -2.5% | 4.5% |

| 캄보디아 | 7.1% | -4.0% | 5.9% |

| 브루나이 | 2.0% | 1.4% | 3.0% |

2018년 EVBN(EU-Vietnam Business Network) 발표에 따르면, 베트남은 현금결제 선호, 4% 수준의 낮은 신용카드 보급률(한국 64%) 등으로 인해 전체 소비시장에서 오프라인 유통 비중이 약 95%에 달할 만큼 절대적으로 높았습니다. 그러나 코로나 여파로 사회적 거리 두기가 일상화되고 1인당 모바일기기 보유대수가 1.4로 높은 수준의 통신인프라를 갖추면서 전자상거래 시장규모가 연간 30% 이상씩 성장해 2025년에는 350억 달러에 달할 것으로 전망됩니다.

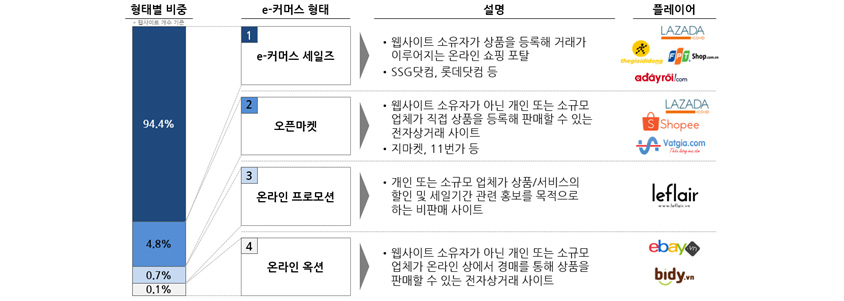

현재 1만4천여 개의 온라인 쇼핑몰이 영업 중인 베트남 전자상거래 시장의 특징은 두 가지로 요약할 수 있습니다.

첫 번째는 B2C 형태의 온라인 쇼핑몰이 다수를 차지한다는 점입니다. 웹사이트 운영자가 상품을 등록해 거래가 이루어지는 B2C 형태의 온라인 쇼핑몰이 전체의 95%를 차지하고 있으며, B2B2C 형태의 오픈마켓은 4% 정도에 불과합니다. 물론 방문자 수 기준으로 보면, 쇼피(Shopee), 티키(Tiki), 라자다(Lazada) 등의 오픈마켓이 강세를 보이고 있습니다.

B2C 쇼핑몰의 대표주자로 전자제품 판매를 주력으로 하는 테져이지동(The gioi di dong)은 2019년 방문자 수 기준으로 1위 쇼피(약 3천4백만 명)에 이어 2위(약 3천만 명)를 차지할 만큼 인기가 높습니다. 테져이지동은 베트남 최대 전자제품 유통업체인 모바일월드인베스트먼트(Mobile World Investment Corp.)의 온라인 쇼핑몰로 베트남 내 약 1천여 개의 오프라인 상점과 연계하여 온라인 구매 시 집 근처 상점에서 제품을 받아볼 수 있는 장점이 있습니다. 전자제품을 통해 쌓은 탄탄한 브랜드를 기반으로 최근에는 식료품 유통사업도 시작했습니다.

| 형태별 비중 | e-커머스 형태 | 설명 | 플레이어 |

|---|---|---|---|

| 94.4% | e-커머스 세일즈 | 웹사이트 소유자가 상품을 등록해 거래가 이루어지는 온라인 쇼핑 포탈. SSG닷컴, 롯데닷컴 등 | LAZADA, FPT shop, adayroi.com 등의 로고 |

| 4.8% | 오픈마켓 | 웹사이트 소유자가 아닌 개인 또는 소규모 업체가 직접 상품을 등록해 판매할 수 있는 전자상거래 사이트 | LAZADA, Shopee, Vatgia.com 등의 로고 |

| 0.7% | 온라인 프로모션 | 개인 또는 소규모 업체가 상품/서비스의 할인 및 세일기간 관련 홍보를 목적으로 하는 비판매 사이트 | leflair 의 로고 |

| 0.1% | 온라인 옥션 | 웹사이트 소유자가 아닌 개인 또는 소규모 업체가 온라인 상에서 경매를 통해 상품을 판매할 수 있는 전자 상거래 사이트 | ebay, bidy 의 로고 |

베트남 전자상거래 시장의 두 번째 특징은 중국 투자기업이 강세를 보인다는 점입니다. 텐센트, 징둥닷컴, 알리바바 등 중국 대형업체들의 투자를 받은 쇼피(SEA 100% 지분 보유, 텐센트 계열사, 2016년 설립), 티키(징둥닷컴 20% 보유, 2010년 설립), 라자다(알리바바 100% 보유, 2012년 설립) 등 3사가 시장을 주도하고 있습니다. 현지 업체로는 베트남 최대 IT 기업인 FPT 그룹이 투자한 센도(Sendo)가 4위에 랭크되어 치열한 경쟁을 벌이는 중입니다.

중국 대형업체들은 막대한 자금력을 동원해 시장을 지배하고 있습니다. 베트남 전자상거래 시장의 성장잠재력을 믿고 수익보다는 시장 선점을 목표로 출혈경쟁도 마다하지 않습니다. 실제 2019년 3월 기준으로 라자다(3,018억 원 적자), 쇼피(1,350억 원 적자), 티키(698억 원 적자) 등이 모두 적자에 허덕이고 있음에도 불구하고 중국 업체들의 공격적인 영업은 한동안 지속할 것으로 예상됩니다.

중국 업체들은 자금만 투자하는 것이 아니라, 전자상거래 운영에 필요한 각종 IT 기술도 지원하고 있습니다. 필자가 베트남 라자다의 전직 IT 부서장과 인터뷰해 본 결과, 라자다는 2016년 알리바바에 인수된 이후 온라인 쇼핑몰 운영에 필요한 클라우드, 자동 물류창고, 각종 시스템 등을 지원받고 있으며 베트남 총직원 수의 약 20%에 해당하는 2백 명 규모의 기술인력을 보유하여 외부의 도움 없이 자체적으로 IT를 운영한다는 사실을 알 수 있었습니다. 이는 비단 라자다뿐만 아니라 티키, 쇼피 등도 모두 비슷하다고 합니다. 한국의 주요 오픈마켓 업체들도 IT 전문기업보다 우수한 기술역량을 갖추고 자체적으로 IT를 운영하는 것을 보면 이런 상황이 그렇게 이상하게 느껴지지 않습니다.

베트남 전자상거래 시장이 성장하는 데 걸림돌이 있다면 바로 열악한 물류 인프라와 쇼핑몰 사업자의 미숙한 서비스 운영 경험을 꼽을 수 있습니다.

첫 번째로 열악한 물류 인프라가 전자상거래 시장에 걸림돌이 되는 것은 인구의 약 70%가 도시 외곽에 거주하고 있으나, 고속도로와 같은 물류 인프라가 부족하여 배송에 드는 물류 시간과 비용이 많기 때문입니다.

베트남 전자상거래 시장의 성장 걸림돌은 열악한 물류 인프라와 미숙한 운영 경험입니다.

베트남 전자상거래 시장의 성장 걸림돌은 열악한 물류 인프라와 미숙한 운영 경험입니다.

베트남의 물류 인프라는 도로 및 다리, 철도, 항만, 공항 중 도로 및 다리의 비중이 약 60%로 가장 높으나, 고속도로 등 도로 현대화가 부족한 실정입니다. 정부에서도 2020년 도로교통개발 기본계획을 발표해 남북과 동서를 잇는 고속도로 건설을 추진하고 있습니다. 그러나 필요한 재원 대비 예산이 부족하고 경제 성장에 따른 ODA(Official Development Assistance, 개발도상국 개발원조) 규모마저 줄어드는 이중고로 인해 도로 건설에 난항을 겪고 있습니다. 대안으로 민간투자 유치를 시도하고 있으나, 자국 기업들의 관심 부족으로 미국 등 선진국들의 투자를 바라는 상황입니다.

열악한 물류 인프라를 극복하고자 쇼피, 라자다와 같은 일부 대형 오픈마켓 온라인 쇼핑몰들은 중국 자본을 기반으로 자체 물류 경쟁력 확보를 위한 투자에 나서고 있습니다. 쇼피의 경우 2개의 물류창고를 보유하고 있는데 세 번째로 가장 큰 규모의 자동 물류창고를 호치민에 구축해 24시간 배송체계를 갖출 계획입니다. 라자다는 배송 전문업체를 자회사(Lazada Express)로 운영하여 배송 경쟁력 향상을 꾀하고 있습니다.

여기서 주목할 점은 중국 자본을 활용할 수 있는 일부 대형업체를 제외한 대부분의 로컬 온라인 쇼핑몰업체들은 자체 물류창고 구축이 어렵기 때문에 임대창고나 3PL 업체를 통한 배송대행 수요가 지속 증가할 것으로 전망된다는 것입니다.

베트남정부 조사에 따르면, 베트남의 물류기업 수는 4천여 개에 달하지만 자본금 5억 원 미만인 기업이 90% 이상으로 대부분 영세한 수준이며 IT 활용수준도 매우 열악합니다. 삼성, 유니레버, P&G, 비나밀크 등 글로벌 기업과 일부 로컬 대기업 정도가 현대화된 창고를 보유하고 있고 대부분은 현대화된 자동 창고가 부족한 상황입니다.

또 하나 베트남 전자상거래 시장은 전자제품 판매가 주를 이루었으나, 코로나19 팬데믹으로 온라인을 통한 식품 구매 수요가 1위로 바뀌면서 냉장·냉동창고 등 콜드체인 물류 인프라가 필요하게 되었습니다. 한국 농림축산부식품부 조사에 따르면, 베트남의 콜드체인 시장은 연평균 11%씩 지속 성장해 왔으며 상업용 임대창고 시장규모도 2019년 515,000 파렛트로 이 중 대부분이 남부 호치민 지역에 집중되어 있고, 북부 하노이 지역에는 2015~2016년을 기해 냉장·냉동창고가 들어서기 시작하면서 새로운 성장 지역이 될 것으로 전망됩니다. 특히 냉장·냉동창고는 신선도를 담보하기 위해 일정 온도 이하로 유지하는 규정을 지켜야 하는데, 이 때문에 창고 및 차량에 IoT와 같은 기술을 접목한 모니터링이 필수적이므로 IT 역량을 보유한 물류 업체들에게 유리할 것으로 예상됩니다.

베트남 전자상거래 시장은 콜드체인 물류 인프라가 중요해지면서 IT 역량을 보유한 물류 업체들에게 유리한 환경이 조성되고 있습니다.

베트남 전자상거래 시장은 콜드체인 물류 인프라가 중요해지면서 IT 역량을 보유한 물류 업체들에게 유리한 환경이 조성되고 있습니다.

한가지 유의할 점은 베트남 기업들의 투자 여력이 아직 높지 않다는 사실을 고려하지 않고 단기이익을 위해 물류창고 구축업체를 섣불리 찾는다면 실패할 확률이 매우 높다는 것입니다. 따라서 장기적인 관점에서 시장을 보고 선투자를 통한 냉장·냉동창고 확보 후 임대사업으로 진출하는 것이 더욱 현명한 방안이 될 것입니다.

베트남 전자상거래 시장 성장을 저해하는 또 다른 걸림돌인 전자상거래 기업들의 미숙한 서비스 운영 경험은 실제 구매 사례에서도 종종 확인할 수 있습니다. 구매 물품의 지연 배송, 다른 물품 배송, 구매 물품 중 일부 누락 등 다양한 오배송 사례가 자주 발생하고 이에 대한 신속한 반품이나 전문적인 고객대응서비스도 제대로 이루어지지 않는 경우가 많습니다. 베트남정부 조사에 따르면, 온라인 쇼핑몰 이용자의 약 40%가 현재 서비스 수준에 만족하지 않는 것으로 나타났습니다. 따라서 베트남 온라인 쇼핑몰의 대부분을 차지하는 B2C 쇼핑몰과 전자제품 판매의 경우에는 한국의 선진화된 B2C 온라인 쇼핑몰 운영 경험과 전자제품 판매 사례를 보유한 IT 서비스기업들이 관심을 가져볼 만한 시장이 될 수 있을 것입니다.

끝으로 앞서 언급했던 베트남 전자상거래 시장의 특성을 고려할 때 가장 이상적인 진출 방안은 "물류와 e커머스 플랫폼을 결합한 통합 전략"으로 생각됩니다. 선진화된 물류 서비스로 온라인 쇼핑몰 업체들과 신뢰를 확보하고 e커머스 플랫폼에 대한 구축 및 운영 노하우를 제공한다면 플랫폼에서 물류까지 토털서비스를 제공하는 BPS(Business Process Service) 사업으로 규모를 확대하는 방안도 고려해 볼 수 있을 것입니다.

References

[1] Asian Development Outlook 2020, ADB.

[2] E-Commerce Industry in Vietnam Edition 2018, EVBN.

[3] 베트남 관련 업계 시장 및 사업 현황, 2018, 삼성SDS?에스코어.

[4] 2019년 베트남 물류 산업 현황 및 전망, 한국무역협회.

[5] 베트남 주요 도시 냉장·냉동 창고 정보 조사, 2019, 농림축산식품부?한국농수산식품유통공사.

[6] https://news.kotra.or.kr/user/globalBbs/kotranews/782/globalBbsDataView.do?setIdx=243&dataIdx=181805

[7] https://www.mk.co.kr/news/world/view/2020/09/912340/

[8] https://www.goodmorningvietnam.co.kr/mobile/article.html?no=34877

[9] https://datareportal.com/reports/digital-2019-ecommerce-in-vietnam

▶ 해당 콘텐츠는 저작권법에 의하여 보호받는 저작물로 기고자에게 저작권이 있습니다.

▶ 해당 콘텐츠는 사전 동의 없이 2차 가공 및 영리적인 이용을 금하고 있습니다.

![]()

에스코어㈜ 컨설팅사업부 전략프로세스혁신팀

유통·서비스, 제조, 공공 업종의 삼성 관계사와 일반 기업 고객을 대상으로 글로벌 비즈니스 전략 수립 및 사업 발굴, ISP·PI, 디지털 전략 등에서 15년간의 컨설팅 경험과 전문성을 보유하고 있습니다.